São Paulo

O presidente Luiz Inácio Lula da Silva disse ontem ter ficado feliz com o acordo que criou uma holding financeira para atuar na África integrada pelo Banco do Brasil, Bradesco e Banco Espírito Santo (BES). Lula disse que a parceria é um passo importante depois que o Banco do Brasil adquiriu o controle do Banco da Patagônia, na Argentina.

“Fiquei feliz com o acordo que o Banco do Brasil fez com o Bradesco e com o Banco do Espírito Santo. Todo mundo sabe que é um desejo meu e que eu venho trabalhando para que os bancos brasileiros, não apenas os bancos públicos, mas os bancos privados, adentrem para a América do Sul, América Latina e África. Temos pretensões de ir para outros lugares, para que a gente tenha uma presença maior”, afirmou, em entrevista, após o seminário empresarial Brasil - El Salvador na sede da Federação das Indústrias do Estado de São Paulo (Fiesp). “O Brasil tem uma balança comercial razoável e a ida de um banco para lá vai facilitar a vida dos brasileiros que moram lá, dos nossos importadores e dos nossos exportadores”, disse, referindo-se a atuação na África.

Lula também celebrou a parceria entre a Caixa e a Cielo com o objetivo de criar uma nova empresa para gerir a bandeira Elo de cartões de crédito, débito e pré-pagos. “Fico feliz com a Caixa também porque há 15 ou 20 anos esses bancos (públicos) só apareciam nos jornais como bancos deficitários, e hoje eles estão tendo lucro”, afirmou o presidente. “É uma alegria imensa ver que todo mundo está se acertando”, disse.

Lula afirmou também que, apesar de sua origem profissional como metalúrgico, considera positivo que os bancos lucrem em seu governo. “Graças a Deus os bancos estão ganhando dinheiro, porque quando eles não ganham dinheiro eles dão mais prejuízo”, afirmou, citando como exemplo o banco norte-americano Lehman Brothers. “Se não tivesse quebrado e tivesse tido um ‘lucrozinho’ não tinha levado quase US$ 700 bilhões de dólares do Estado”, disse. “Todo mundo se lembra da quebradeira dos bancos brasileiros e o prejuízo que eles deram aos cofres públicos. Então, quero que eles tenham lucro e não prejuízo”, completou, referindo-se a casos dos anos 80 e 90.

Otimista

Sobre pesquisa Focus divulgada hoje pelo Banco Central, o presidente disse ter ficado feliz com a queda das projeções para inflação e taxa de juros. “Eu fico feliz com a última pesquisa Focus porque é o que eu quero: menos inflação, menos juros, mais emprego, mais salário, mais renda pra todo mundo. Eu e todo mundo desejamos isso”. Na pesquisa divulgada ontem, a estimativa das instituições financeiras para o IPCA no final deste ano caiu de 5,27% para 5,19%. A projeção da taxa Selic para o final de 2010 também caiu, passando de 11,5% para 11% ao ano.

Economia

Lula está feliz com acordo que criou financeira para atuar na África

Lula está feliz com acordo que criou financeira para atuar na África

Crédito rural

Prazo para renegociação de dívida de investimento vai até 31 de maio

A renegociação autorizada abrange operações de investimento cujas parcelas com vencimento em 2024 podem alcançar o valor de R$ 20,8 bilhões

19/04/2024 15h00

Em MS, podem renegociar os produtores de soja, milho e bovinocultura de leite e de carne. Arquivo/Correio do Estado

Os produtores rurais que foram prejudicados por intempéries climáticas ou queda de preços agrícolas têm prazo até 31 de maio para renegociar dívidas do crédito rural para investimentos. A informação é do Ministério da Agricultura e Pecuária, com base em medida aprovada, com apoio do Ministério da Fazenda, pelo Conselho Monetário Nacional (CMN), em março passado.

Segundo o comunicado, com a iniciativa, as instituições financeiras poderão adiar ou parcelar os débitos que irão vencer ainda em 2024, relativos a contratos de investimentos dos produtores de soja, de milho e da pecuária leiteira e de corte. Neste contexto, as operações contratadas devem estar em situação de adimplência até 30 de dezembro de 2023.

A renegociação autorizada abrange operações de investimento cujas parcelas com vencimento em 2024 podem alcançar o valor de R$ 20,8 bilhões em recursos equalizados, R$ 6,3 bilhões em recursos dos fundos constitucionais e R$ 1,1 bilhão em recursos obrigatórios.

Caso todas as parcelas das operações enquadradas nos critérios da resolução aprovada pelo CMN sejam prorrogadas, o custo será de R$ 3,2 bilhões, distribuído entre os anos de 2024 e 2030, sendo metade para a agricultura familiar e metade para a agricultura empresarial. O custo efetivo será descontado dos valores a serem destinados para equalização de taxas dos planos safra 2024/2025.

O ministro da Agricultura e Pecuária, Carlos Fávaro, disse na nota: "Problemas climáticos e preços achatado trouxeram incertezas para os produtores. Porém, pela primeira vez na história, um governo se adiantou e aplicou medidas de apoio antes mesmo do fim da safra".

Confira abaixo as atividades produtivas e os estados que serão impactados pela medida:

soja, milho e bovinocultura de carne: Goiás e Mato Grosso;

bovinocultura de carne e leite: Minas Gerais;

soja, milho e bovinocultura de leite: São Paulo, Paraná, Rio Grande do Sul e Santa Catarina;

bovinocultura de carne: Rondônia, Roraima, Pará, Acre, Amapá, Amazonas e Tocantins;

soja, milho e bovinocultura de leite e de carne: Mato Grosso do Sul;

bovinocultura de leite: Espírito Santo e Rio de Janeiro.

Para enquadramento, os financiamentos deverão ter amparo do Programa Nacional de Fortalecimento da Agricultura Familiar (Pronaf), Programa Nacional de Apoio ao Médio Produtor Rural (Pronamp) e dos demais programas de investimento rural do Banco Nacional de Desenvolvimento Econômico e Social (BNDES), bem como das linhas de investimento rural dos fundos constitucionais.

HABITAÇÃO

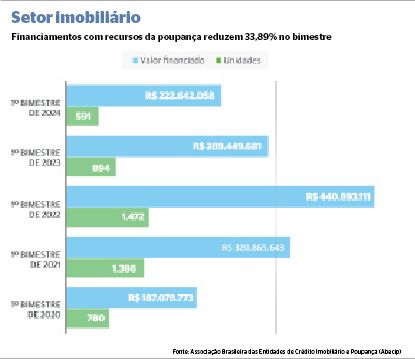

Contratação de crédito imobiliário registra queda 33,9% no primeiro bimestre em MS

Em janeiro e fevereiro foram negociadas 591 unidades habitacionais no Estado, ante os 894 imóveis financiados no ano passado

19/04/2024 08h30

Foto: Arquivo / Correio do Estado

O volume de imóveis financiados em Mato Grosso do Sul apresentou queda de 33,89% nos primeiros dois meses deste ano, na comparação com o mesmo período de 2023.

Segundo a Associação Brasileira das Entidades de Crédito Imobiliário e Poupança (Abecip), no 1º bimestre foram negociadas 591 unidades por meio de financiamentos, o que resultou em R$ 222,642 milhões disponibilizados para negociações com recursos da poupança.

Já em janeiro e fevereiro do ano passado foram negociadas 894 unidades por meio de crédito imobiliário utilizando o Sistema Brasileiro de Poupança e Empréstimo (SBPE), e o valor das operações quase chegou a R$ 290 milhões (R$ 289.449.681,00). Quando analisados os valores, a diferença resulta em redução porcentual de 23,08%.

Em janeiro do ano passado foram disponibilizados R$ 161,620 milhões - para 487 unidades negociadas, contra R$ 113,143 milhões e 283 imóveis do primeiro mês de 2024, ou seja, R$ 48,477 milhões a menos liberados para a compra de imóveis.

Segundo análise de especialistas, a redução do volume aplicado na poupança teve influência direta no cenário de Mato Grosso do Sul.

Em fevereiro de 2023 os recursos chegaram a R$ 127,829 milhões (407 unidades), ante as 308 unidades deste ano, e R$ 109,498 milhões, redução de R$ 18,331 milhões.

Dentre os principais motivos para a queda dos financiamentos no Estado, o principal é o juro alto praticado pelos bancos nas operações imobiliárias. As taxas ainda estão muito parecidas com a da Selic, fazendo que o valor contratado do financiamento quase dobre ao final do período.

Nas simulações feitas pelo Correio do Estado, por exemplo, as taxas de juros em financiamentos imobiliários no Sistema Financeiro da Habitação (SFH), que utiliza os recursos do sistema brasileiro de poupança, variaram entre 9,5% e 12,5% ao ano, a depender do relacionamento que o cliente tem com o banco.

O economista Renato Gomes explica que o panorama está também relacionado aos resgates e os saques que têm acontecido nas aplicações da poupança.

“Os brasileiros estão tirando dinheiro da poupança pela baixa atratividade, uma vez que essas pessoas estão interpretando, que não está compensando manter o dinheiro na poupança”, pontua.

Gomes destaca ainda que os valores acumulados na poupança são destinados para aquisições imobiliárias por meio do SBPE, uma modalidade de crédito que depende dos recursos da poupança.

“Esse recurso fica escasso e, portanto, ocorre uma queda na quantidade, no volume de financiamento advindo desta linha de crédito, que é o financiamento imobiliário pela poupança”, detalha o economista.

HISTÓRICO

Nos seis anos anteriores, houve uma instabilidade no volume de negócios fechados através dos financiamentos com recursos da poupança.

De acordo com o relatório da Abecip, entre 2018 e 2021 os números de unidades e valores negociados ficaram em ascensão. Já nos dois últimos anos houve declínio nos financiamentos.

Em 2018 foram 3.544 imóveis financiados em Mato Grosso do Sul. O número subiu para 4.038 em 2019, para 6.200 em 2020 e atingiu o ápice em 2021, quando 10.543 unidades foram negociadas no Estado.

Conforme agentes do setor, a pandemia da Covid-19 impactou em mais pessoas trabalhando de casa e com isso muitos saíram do aluguel e compraram a casa própria no período.

Em valores, o montante também teve ascensão nos anos citados, saindo de R$ 759,076 milhões nos 12 meses de 2018 para R$ 2,653 bilhões em 2021, alta 249% no período.

Já em 2022, o valor disponibilizado para financiamentos imobiliários com recursos da poupança no Estado reduziram para R$ 2,606 bilhões, resultado 9.104 moradias negociadas. Enquanto no ano passado, houve uma segunda queda tanto em valores (R$1,826 bilhão) quanto em unidades financiadas (5.944).

EXCLUSIVO PARA ASSINANTES

ASSINANTES