A Petrobras foi a segunda empresa mais lucrativa das Américas em 2010, atrás da americana Exxon Mobil, segundo o ranking das 20 companhias mais lucrativas do continente americano divulgado nesta quinta-feira pela empresa de consultoria Economática.

A Exxon Mobil registrou lucro no valor de US$ 30,4 bilhões no período de referência, enquanto a Petrobras, que subiu uma posição com relação ao terceiro lugar obtido em 2009, teve lucro de US$ 21,1 bilhões, de acordo com a Economática.

Na classificação, para a qual foram levados em conta os balanços de 2.107 empresas da América Latina e Estados Unidos, além da Petrobras, a única empresa latina que aparece é a Vale, que figurou na sexta posição com lucro de US$ 18 bilhões.

A mineradora, que foi privatizada em 1997, havia ficado com a 27ª posição no ano passado.

O setor produtivo com mais empresas entre as 20 mais lucrativas é o de eletrônica, com cinco companhias classificadas, e em segundo lugar ficam as empresas de hidrocarbonetos, com quatro.

Economia

Economia

Petrobras foi 2ª empresa mais lucrativa das Américas em 2010

Petrobras foi 2ª empresa mais lucrativa das Américas em 2010

SEBRAE/MS

'MS Empreende Mais' reforça apoio à gestão pública e aos pequenos negócios

Terceira edição do programa amplia parcerias e aposta no Cidade Empreendedora para fortalecer economias locais e melhorar o ambiente de negócios dentro do estado

02/02/2026 12h14

Terceira edição do programa amplia parcerias e aposta no Cidade Empreendedora Marcelo Victor

A terceira edição do MS Empreende Mais foi lançada na manhã desta segunda-feira (2), na sede do Serviço Brasileiro de Apoio às Micro e Pequenas Empresas (Sebrae-MS). A iniciativa, promovida em parceria entre o Governo do Estado e o Sebrae, tem como objetivo ampliar o debate sobre gestão pública eficiente e criar um ambiente cada vez mais favorável às micro e pequenas empresas que têm produção local e própria.

Um dos principais destaques do MS Empreende Mais é o programa Cidade Empreendedora, que atua diretamente nas administrações municipais para aprimorar modelos de gestão e governança. Segundo o governador, o programa vai além do apoio aos pequenos negócios e alcança a estrutura das prefeituras. “A Cidade Empreendedora entra nas prefeituras, orienta, discute com os servidores e avança em modelos de gestão favoráveis ao município”, explicou

Atualmente, os pequenos negócios representam cerca de 89% dos empreendimentos do Estado, somando mais de 380 mil micro e pequenas empresas, número considerado uma força econômica expressiva. “Desenvolver e estimular esse crescimento é fortalecer a base econômica de Mato Grosso do Sul”, ressaltou o governador durante a coletiva. A proposta é melhorar o ambiente de negócios a partir da base, respeitando as vocações e os desafios de cada município.

O convênio firmado entre o Governo do Estado e o Sebrae-MS permite a execução do programa Cidade Empreendedora, que iniciou um novo ciclo em julho de 2025 e hoje está presente em 36 municípios, incluindo cidades com menor Índice de Desenvolvimento Humano (IDH). “Viabilizamos, junto com o Sebrae, que até os oito municípios com menor IDH do Estado tivessem acesso ao programa”, pontuou o governador, ao destacar o caráter municipalista da iniciativa.

Durante a coletiva, o governador também destacou a importância da transação tributária, regulamentada pelo Estado no fim de 2025, como instrumento de apoio aos pequenos negócios. Segundo ele, a medida muda a lógica dos antigos programas de parcelamento. “Aprovamos a lei da transação tributária que muda a lógica do Refis, que regulamentamos por decreto para os pequenos negócios. É um instrumento extremamente importante para o empresário que, em algum momento, teve dificuldade e pode procurar o Estado para regularizar sua situação”, afirmou.

O governador ressaltou que a proposta estimula a adimplência e evita que empresários aguardem novos programas de refinanciamento. “Essa lógica de esperar um Refis é perversa. A ideia é que, na dificuldade, o empreendedor procure o Estado e consiga ajustar sua situação”, completou.

Representando o setor produtivo, o presidente do Conselho Deliberativo Estadual do Sebrae/MS, Maurício Koji destacou que o alinhamento entre iniciativa privada e poder público tem garantido resultados positivos ao Estado. “Esse ambiente criado pelo poder público faz com que Mato Grosso do Sul seja hoje um dos estados que mais recebem investimentos em indústria de transformação”.

Segundo ele, os pequenos negócios seguem como o principal motor da economia sul-mato-grossense. “São quase 90% do movimento empreendedor do Estado, graças à necessidade desses grandes investimentos, nós temos os pequenos empreendedores também podendo se movimentar para poder atender a essa demanda maior”, reforçou.

Para 2026, a expectativa é ampliar ainda mais o alcance das ações. O Sebrae projeta atender mais de 130 mil empresas, com foco na inovação e no uso de novas tecnologias. “A principal novidade é levar a inteligência artificial para dentro dos negócios e mostrar os resultados que temos alcançado dentro das prefeituras”, explicou o Diretor-superintendente do Sebrae, Cláudio George Mendonça.

O MS Empreende Mais se consolida como uma das principais plataformas de articulação entre Estado, municípios e setor produtivo, com foco na melhoria da gestão pública, no fortalecimento das economias locais e na geração de oportunidades por meio dos pequenos negócios.

EMPRÉSTIMO

Trabalhadores de MS emprestaram R$ 1,5 bilhão do consignado CLT

Volume contratado no Estado revela avanço do crédito com desconto em folha entre celetistas

02/02/2026 08h40

Gerson Oliveira / Correio do Estado

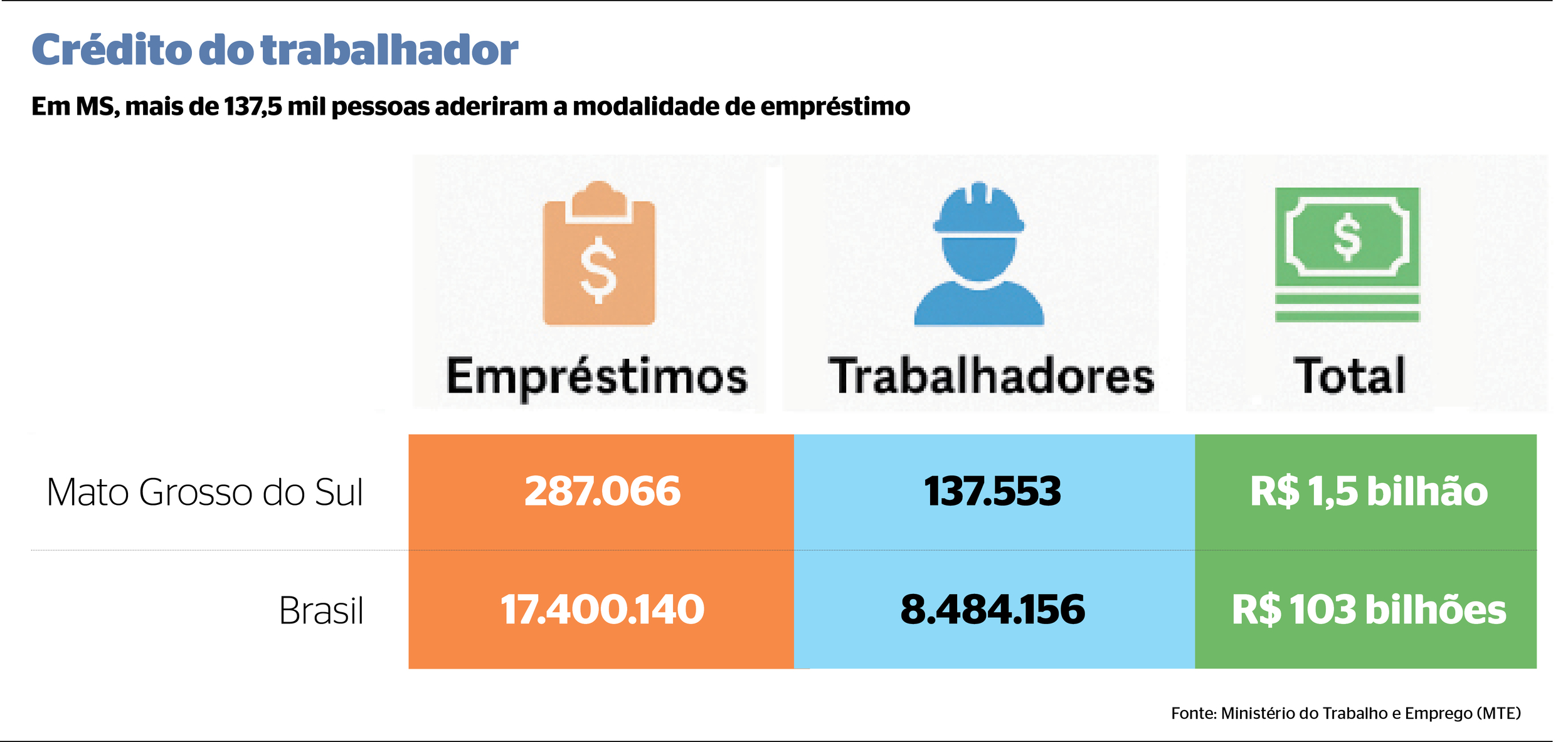

O crédito consignado voltado a trabalhadores com carteira assinada já movimentou R$ 1,5 bilhão em Mato Grosso do Sul até o dia 27 de janeiro deste ano.

Os dados, encaminhados pelo Ministério do Trabalho e Emprego (MTE) ao Correio do Estado, mostram que a modalidade vem ganhando espaço no orçamento dos celetistas sul-mato-grossenses e se consolidando como uma das principais alternativas de financiamento pessoal no Estado.

O aumento expressivo também acende um alerta para a alta do endividamento e da inadimplência do trabalhador. Conforme o MTE, ao todo, 137.553 trabalhadores foram beneficiados em Mato Grosso do Sul.

Nesse período, foram firmados 287.066 contratos, número que supera com folga o total de pessoas atendidas e indica que parte dos trabalhadores recorreu ao crédito mais de uma vez.

O valor médio dos empréstimos no Estado é de R$ 5.316,51, com prazo médio de pagamento de 24 parcelas, o que caracteriza um comprometimento de renda de médio prazo.

Considerando que o programa foi lançado em 21 de março de 2025, e que foram 209 dias úteis até 27 de janeiro deste ano, é possível afirmar que, em média, 658 trabalhadores aderiram ao empréstimo celetista diariamente. Ao considerarmos que no período foram 287.066 contratos, são 1,3 mil empréstimos por dia no Estado.

No Estado, 658 trabalhadores recorreram ao crédito por dia - Foto: Gerson Oliveira / Correio do Estado

No Estado, 658 trabalhadores recorreram ao crédito por dia - Foto: Gerson Oliveira / Correio do EstadoMato Grosso do Sul tem 572,5 mil contas ativas no Fundo de Garantia do Tempo de Serviço (FGTS), ou seja, 24% desses trabalhadores contraíram empréstimo na modalidade consignada.

O volume expressivo de contratos reflete a intensificação do uso do consignado CLT no Estado. A combinação entre acesso facilitado, taxas de juros mais baixas em comparação a outras modalidades de crédito pessoal e desconto automático em folha tem sustentado a expansão do consignado entre os celetistas.

Na avaliação econômica, o avanço do crédito consignado ocorre em um contexto de pressão sobre o orçamento das famílias, marcado por custo de vida elevado e necessidade de reorganização financeira. Para o economista Eugênio Pavão, o aumento na contratação de crédito consignado reflete o cenário econômico do País, com inflação persistente e perda de poder de compra.

“Na macroeconomia, temos a inflação, a valorização do dólar e os desafios da política fiscal. Na microeconomia, temos as questões de endividamento das famílias. Diante desse quadro, a possibilidade de empréstimo para os trabalhadores da iniciativa privada e pública se torna uma opção frente aos altos juros das modalidades de crédito existentes no mercado”.

À época do lançamento do programa, o ministro do Trabalho e Emprego, Luiz Marinho, ressaltou a importância de fugir dos juros altos do cartão de crédito.

“O programa melhora a qualidade de vida das famílias trabalhadoras, que podem tomar um crédito com juros mais baixos, visto que os empréstimos têm garantias que chegam a 10% do FGTS”, disse, e recomendou que “o trabalhador precisa ter cautela para fazer o empréstimo e pesquisar as melhores taxas”.

NACIONAL

No cenário nacional, os números revelam uma escala ainda mais ampla. Segundo o MTE, o volume total emprestado no País já alcança R$ 103 bilhões. Foram registrados 17.400.140 contratos, beneficiando diretamente 8.484.156 trabalhadores.

A média de empréstimo por trabalhador no Brasil é de R$ 12.162,03, mais que o dobro do valor médio observado em Mato Grosso do Sul.

De acordo com o MTE, um mesmo trabalhador pode ter mais de um contrato ativo, o que explica a diferença entre o número de operações e o total de beneficiários. Essa prática, embora comum, preocupa economistas, porque a soma das parcelas pode comprometer boa parte da renda mensal.

A diferença entre os valores médios evidencia o perfil regional do crédito. Em Mato Grosso do Sul, os empréstimos apresentam ticket mais baixo, compatível com uma estrutura de renda inferior à média nacional.

Ainda assim, o montante de R$ 1,5 bilhão contratado no Estado representa impacto relevante sobre a renda disponível das famílias e sobre a dinâmica econômica local.

Do ponto de vista macroeconômico, o consignado CLT atua como importante vetor de liquidez. Ao mesmo tempo em que injeta recursos na economia, o modelo de desconto direto em folha reduz o risco de inadimplência e favorece a oferta de crédito.

Por outro lado, o comprometimento fixo da renda mensal limita a capacidade de consumo futuro e exige maior cautela na gestão financeira das famílias, apontam especialistas.

A média de 24 parcelas indica que os trabalhadores têm optado por prazos mais longos, diluindo o valor das prestações ao longo do tempo. Esse comportamento reforça a percepção de que o consignado tem sido utilizado não apenas para despesas pontuais, mas como instrumento de reorganização financeira em um horizonte mais prolongado.

TROCA

Desde 25 de abril do ano passado, trabalhadores com carteira assinada foram autorizados a migrar dívidas de empréstimo consignado ou de crédito direto ao consumidor (CDC) para o crédito do trabalhador, que oferece juros mais baixos.

A troca é vantajosa apenas se o novo crédito oferecer juros menores. Enquanto o CDC tem taxas de 7% a 8% ao mês, o crédito do trabalhador oferece taxas em torno de 3%, chegando a 1,6% em alguns bancos.

No Banco do Brasil, por exemplo, a taxa oferecida está entre 1,46% e 3% ao mês. Já na Caixa, as taxas oferecidas estão entre 1,60% e 3,17% ao mês.

Bancos podem oferecer a migração diretamente aos clientes, mas, se as condições não forem vantajosas, o trabalhador pode optar pela portabilidade para outra instituição.

“Para tomar esse empréstimo, é vantajoso ao trabalhador trocar uma dívida mais cara por essa em consignação, o trabalhador tem que simular os juros e encargos, comparando a dívida atual e a nova”, considera Pavão.

E finaliza: “Em caso de necessidade do empréstimo, parte do salário será retido no contracheque, reduzindo a renda líquida disponível, sendo necessário cuidado para não aumentar o desconforto econômico”.

MAIS LIDAS

EXCLUSIVO PARA ASSINANTES

ASSINANTES